Сейчас, чтобы зарабатывать на вложениях, можно выбирать инструмент из очень большого ассортимента. И здесь профессионалам и новичкам становится интересным такой инвестиционный инструмент, как облигации. За рубежом эти активы называют бондами. Рассмотрим инвестирование в облигации. Данный тип финансовых активов является весьма специфичным и позволяет одновременно зарабатывать и (или) сохранять задействованные средства от процесса обесценивания инфляцией.

- Что такое облигации (бонды)

- Принцип инвестирования в облигации

- Параметры облигации для инвесторов

- Преимущества облигаций

- Недостатки облигаций

- Виды рынков облигаций

- Типы облигаций

- Примеры высокодоходных облигаций

- Стратегии заработка на облигациях

- Как инвестировать в облигации

- Сколько сегодня можно заработать на инвестициях в облигации

- Рекомендации новичкам, как инвестировать в облигации

Что такое облигации (бонды)

Для инвесторов облигации собой представляют весьма консервативный вариант активов, работать с которыми несложно. Они напоминают банковские депозиты, однако, имеют ощутимо больше преимуществ.

Облигациями (бонды, bond’s) называют форму долговых ценных бумаг, имеющих фиксированный доход. Они эмитируются отдельными компаниями либо государством, чтобы привлекать инвесторские капиталы путём займа.

Довольно часто выпуск облигаций осуществляется с целью получения денег на реализацию конкретных проектов. Фактически облигации – это вариант договора о кредитовании на строго обозначенный период при установленной величине процентных выплат.

Чтобы упростить инвесторам оценку качества облигаций авторитетные кредитные агентства (Standard & Poor’s, Moody’s) присваивают рейтинги. По ним практически видно, что бумага надёжная и сразу можно определять размер профита.

Как правило такие оценочные характеристики бывают двух основных типов:

— надёжность облигации показывает кредитный рейтинг;

— уровень прибыли демонстрируется через рейтинг доходности облигации.

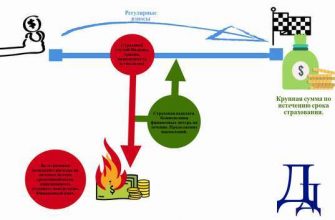

Принцип инвестирования в облигации

Чтобы заработать на вложениях в бонды, инвестор совершает сделку по покупке ценных бумаг. Он передаёт эмитенту (организация, выпустившая актив) некоторое количество денег и получает взамен соответствующий объём финансового инструмента. Вырученные средства компанией направляются на решение каких-то задач.

Поскольку облигация это форма долговой ценной бумаги, инвестору с установленной периодичностью выплачиваются проценты. К обусловленному времени (срок погашения облигации) эти выплаты должны составить полную величину прибыли, которая была обещана вкладчику изначально. Разумеется, также будет возвращена стартовая сумма.

К примеру, есть 3-годичный бонд с доходностью 10% и ежеквартальными выплатами. Здесь человек, желающий заработать на инвестировании в облигации, вкладывает $1200.

Теперь каждые 3 месяца на протяжении 3 лет (36 месяцев = 12 кварталов) он станет получать по $1200 х 0,01 = 120 долларов/год или 120/4 = 30 долларов ежеквартально. Через 3 года итоговая прибыль без учёта комиссий составит 30 х 12 = ~$360.

Эта цифра и есть 10% + 10% + 10% от $1200 за небольшим вычетом. То есть вкладчик по истечении обусловленного срока будет иметь:

— заработок на инвестиции в облигацию $360;

— возврат начальной суммы $1200.

Важно! При работе с бондами инвестору не обеспечивается право владения на долю в компании. Помимо этого, он не получает дивиденды и не участвует в голосованиях акционеров!

Параметры облигации для инвесторов

Бездумно через спонтанные решения нельзя покупать ценные бумаги. Необходимо производить анализ параметров, чтобы зарабатывать на инвестициях в облигации.

Основными характеристиками бондов являются 3 базовых момента.

1. Time of maturity – срок расчёта, дата погашения облигации. Это точное календарное число, на момент наступления которого компания-эмитент полностью возвратит инвестору деньги и рассчитается по процентным выплатам.

Сейчас обычный срок погашения облигации от 1 года до 36–60 месяцев. Хотя бывают бумаги с time of maturity, равным 10, 17, 23 и даже 30 лет.

2. Face value (она же par value или principal) – номинальная стоимость облигации. Это цена размещения бумаги, а также размер выкупа её эмитентом.

Иными словами, это сумма, первоначального вклада, позволяющего заработать на инвестировании в облигации. Как правило, номинальная стоимость облигации возвращается эмитентом в конце контрактного срока, когда осуществляется погашение облигации.

Однако, встречается формат долговых ценных бумаг с фрагментированным возвратом – долями вместе с процентными выплатами. К сроку расчёта компания уже полностью завершает выплаты по долговым обязательствам.

3. Coupon – купонные выплаты, проценты доходности по инвестиции в облигацию. Это размер профита, получаемого вкладчиком от эмитента. В бондах он бывает двух вариантов:

— фиксированный купон облигаций – предварительно обозначенный уровень выплат неизменен в течение всего срока;

— плавающий купон облигаций – значение процентных выплат обуславливается различным набором факторов. Обычно изменяемый размер выплат привязан к процентной ставке ЦБ.

Новичкам рекомендуется зарабатывать на инвестициях в облигации, имеющие стабильный размер периодических выплат. Здесь проще прогнозировать доход, чтобы выполнять стратегическое планирование распределение средств.

Фиксированный купон облигаций позволяет видеть свою прибыль. Это удобно, ведь никаких дополнительных вычислений, анализа или оценок выполнять не требуется.

В отличие от этого, плавающий купон облигаций не предполагает чётко структурированный график выплат. С такими бондами сложно работать и без опыта этого делать нельзя. Здесь чётко известна лишь дата погашения облигации, а выплаты почти всегда разные.

Преимущества облигаций

У долговых ценных бумаг вкладчики выделяют много положительных свойств. Основные преимущества облигаций следующие:

— стабильная прибыль – одним из ключевых условий продажи бонда эмитентом является обеспечение фиксированной суммы дохода. Купонные выплаты для разных бумаг могут осуществляться по своим временным промежуткам;

— возможность сохранить капитал – значимое качество финансового актива, позволяющее инвестору защитить средства от обесценивания инфляцией.

Высокорейтинговые облигации ощутимо надёжнее, чем акции компаний. Рыночные риски на них меньше воздействуют, поэтому купонные выплаты стабильны и достаточны для формирования профита;

— инструмент диверсификации – бонды ввиду своей стабильности устойчивы к множеству рыночных рисков.

Если инвестировать в облигации и параллельно включить в портфель активы ETF, ПИФов, драгметаллы, а также акции, то можно создать сбалансированную структуру. Благодаря облигациям (инструмент диверсификации) такая финансовая модель будет защищена.

Недостатки облигаций

Разумеется, заработок на инвестициях в облигации не оптимален. Ему присущи некоторые отрицательные нюансы. Основных недостатков три.

1. Доходность вложений в бонды небольшая. Да, как ценные бумаги сегодня облигации надёжны, но другим финансовым инструментам они уступают по величине профита.

Когда инфляция больше купонной прибыли, инвестор резко теряет покупательскую способность своего капитала. Фактически процесс работы денег становится убыточным.

2. Опасность того, что доходность облигации изменится. В ситуациях с ростом процентной ставки ЦБ стоимость бондов падает. Находящиеся в инвестиционном портфеле активы могут утратить свою ценность.

Из-за этого аспекта нестабильность котировок на рынке облигаций преимущественно инициируется именно колебанием процентной ставки ЦБ.

3. Риск кредитного невозврата. Поскольку для долговых ценных бумаг свойственны займы, то появляется вероятность неисполнения эмитентом собственных обязательств. Максимальный риск кредитного невозврата типичен для низкорейтинговых облигаций с большой доходностью.

Виды рынков облигаций

Купить облигации сегодня возможно разными путями – через брокера, самостоятельно, в составе ETF, ПИФа или при помощи маркетмейкеров специальных компаний. Это вопрос отдельный. Важно понимать в данных схемах то, что инвестор приобретает активы, находящиеся в одном из двух маркетов. Есть такие виды рынков облигаций:

— первичный – место, где присутствуют финансовые активы, только что выпущенные компаниями. Фактически здесь можно взять бонды с самых первых дней их существования;

— вторичный – сектор, появляющийся из-за последующих операций с бондами – сделки продажи или перепродажи активов одними инвесторами другим.

Котировки на вторичном рынке облигаций уже формируются из-за актуального спроса и наличествующего предложения. Оказывает влияние процесс обесценивания инфляцией, оставшийся период до погашения, общий процент доходности облигации и проч.

Данные виды рынков облигации выделяются условно. Практически бумаги обращаются в одном общем недифференцированном месте. Отсюда из биржевого или внебиржевого пространства их получают фонды, инвесторы, маркетмейкеры и др.

Типы облигаций

Чтобы заработать на инвестировании в облигации, можно использовать несколько типов бумаг.

1. Корпоративные бонды – активы, эмитированные какой-то компанией, желающей привлечь капиталовложения. Цели бывают различными, начиная от расширения деятельности, заканчивая глобальными внедрениями инновационных технологий.

Доход, получаемый от вклада в корпоративные бонды, облагается налогом. Купонные выплаты здесь наиболее привлекательные, поэтому корпоративные бонды более востребованы как на первичном, так и на вторичном рынке облигаций.

2. Муниципальные бонды – региональный тип ценных бумаг, выпускаемых муниципальными образованиями. Как правило, это регионы, области или города.

Задача организаторов, в принципе, понятная – получить средства на разнообразные проекты общественной значимости. Инвесторам важно, что муниципальные бонды дают умеренный профит, который налоговыми сборами не облагается.

3. Государственные бонды – эмитируются центральными банками стран. Известны также, как облигации федерального займа либо казначейские бонды.

Такой вариант долговых ценных бумаг характеризуется наибольшей стабильностью и надёжностью из-за полного обеспечения правительством. Ввиду такого свойства облигации федерального займа имеют наименьший процент доходности среди всех типов аналогичных активов.

Совет! Государственные бонды лучше выбирать тем, кто хочет зарабатывать на инвестициях в облигации, предпочитая консервативную стратегию!

Примеры высокодоходных облигаций

Сейчас ввиду коронавирусной пандемии показатель доходности облигации несколько упал, однако, даже при поверхностном анализе рынка можно найти интересные активы. Так, имеется возможность заработать на инвестировании в облигации:

— «ИС Петролеум» выпуск 1RU000A1013C9 – 3,5 года, доходность 13,37%, стоимость бумаги ровно 1000 рублей у крупного брокера Тинькофф Инвестиции;

— «Онлайн Микрофинанс-БО-02» выпуск RU000A101JF2 – 3 года, доходность 13%, стоимость бумаги 1000 рублей у брокера Финам;

— «Золотая ИОС» (СберИОС444) выпуск RU000A103471 – 3 года, доходность 11,37%, стоимость бумаги 1000 рублей в Сбере.

Нетрудно увидеть, что потенциальная годовая доходность облигаций невысокая – порядка 3–4%. Зато эта форма инвестирования отличается надёжностью, если эмитент выбран грамотно.

Стратегии заработка на облигациях

Работа с бондами предполагает три варианта получения дохода. Это базовые направления, на которых основаны стратегии выгодного вложения средств в бонды.

Итак, если инвестировать в облигации, то можно обеспечить себе прибыль несколькими способами.

1. Профит от перепродажи активов на биржевой площадке. Идея традиционная – купить финансовый инструмент дешевле и стараться перепродать дороже. Методика сложная, рискованная, так как успешность решений во многом обуславливается спекулятивной подготовкой.

Необходимо знание принципов технического анализа, следует знать виды рынков облигаций, особенности процессов на них. Большое значение имеет грамотное восприятие фундаментальных факторов.

2. Купить нужный объём бумаг у эмитента и получать фиксированный купон облигаций, а по истечении срока дождаться возврата первоначальной суммы. Дальше возможно более крупное реинвестирование, так как к капиталу будет приплюсована прибыль с вклада.

Опытным вкладчикам лучше в инвестиционный портфель брать активы перспективных компаний, дающих плавающий купон облигаций. Также после срока экспирации ценной бумаги будет выкуп с возвратом вложенных денег.

3. Зарабатывать на инвестировании в облигации через соответствующие ПИФы либо ETF. Наиболее лёгкий вариант, когда компания и управляющий подобраны аккуратно.

Нужны надёжные фонды с квалифицированными сотрудниками, иначе средства будут утеряны. Грамотный подход позволяет найти ПИФы облигаций с положительной историей и хорошей доходностью – до 11–12% годовых.

Дисконтный доход с облигаций, а также инвестирование в ПИФы или ETF – это самые рисковые, но прибыльные способы вложения в бонды. Новичкам целесообразнее усилия концентрировать на купонном доходе.

Да, он отличается мизерными цифрами, однако, это практически стабильные деньги, которые всё равно являются профитом при наименьшем риске.

Существуют ещё стратегии заработка на облигациях, которые отличаются крайней специфичность. Их уже стоит разбирать в частном порядке, когда есть свободные средства и большой опыт работы на рынке долговых ценных бумаг.

Как инвестировать в облигации

В принципе, модель вложения через ПИФы облигаций и ETF понятная – нужно обратиться к менеджеру компании, чтобы запросить консультацию. Там уже выбрать приемлемый по стоимости, рискам и сроку экспирации фонд и купить пай (долю).

Другие стратегии заработка на облигациях тоже простые в техническом плане. Главные трудности формируются, когда есть намерение получать прибыль от спекулятивных операций с ценными бумагами. Здесь стабильный дисконтный доход с облигаций нереален без должного опыта, специальной подготовки и достаточного капитала.

В любом случае на вопрос как инвестировать в облигации самостоятельно можно ответить следующей общей инструкцией.

1. Открыть счёт у брокера, например, в компании Финам или в Тинькофф Инвестиции.

2. Пополнить депозит, чтобы купить некоторое количество бондов.

3. Выполнить анализ предложений, наличествующих сегодня. Здесь изучать следует все виды рынков облигаций, так как необязательно работать только с первичными активами. Весьма часто у спекулянтов можно приобрести финансовые инструменты, которые некоторые уже время существуют и дают купонную прибыль.

4. Согласно избранной стратегии заработка на облигациях продолжать работу. Тут возможна перепродажа раньше срока гашения бумаг либо удержание, чтобы иметь процентные выплаты.

5. Делать реинвестирование, если присутствует такое желание. Уже будет возможность сделать капиталовложение большей суммой. Хотя заработанные деньги уже можно направить на другие активы, чтобы расширить и разнообразить инвестиционный портфель.

С технической стороны никаких трудностей формироваться не должно, особенно когда совершается инвестирование в ПИФы или ETF. Получать фиксированный купон облигаций при самостоятельной работе сложнее, ведь анализ и сделки придётся выполнять своими силами.

Нюанс! На плавающий купон облигаций новичкам без опыта лучше не ориентироваться из-за многих сложностей, ошибка на которых может стоить дорого!

Сколько сегодня можно заработать на инвестициях в облигации

Однозначным моментом, который должен изначально проясняться инвесторами, является невысокая доходность облигаций. Эти долговые ценные бумаги характеризуются надёжностью, но солидная прибыль на них невозможна при обычных условиях.

Теоретически вероятен сценарий выгодных спекуляций на биржевой площадке, однако, он чрезвычайно редкий. Стратегии заработка на облигациях больше предусматривают спокойный, можно сказать, пассивный доход, размер которого известен заранее.

Таким образом получается, что вкладчик сам себе выбирает, сколько он хочет заработать на инвестициях в облигации. Для конкретики разберём пример с указанной выше бумагой:

— «ИС Петролеум» выпуск 1RU000A1013C9;

— срок экспирации 3,5 года (42 мес.);

— уровень доходности 13,37% год;

— стоимость бумаги 1000 рублей;

— брокер Тинькофф Инвестиции.

Если сейчас произвести вложение 10 000 и купить 10 бумаг «ИС Петролеум», то удастся заработать на инвестициях в облигации:

— проценты – 3,5 х 13,37% = 46,795%;

— деньги – 10 000 х 0,46795 = 4 679,5 рубля;

— ежемесячно – 4 679,5/42 = 111,41.

Конечно, месячная прибыль в 1,11% с вложений в бонды кажется незначительной, особенно когда проводится сравнение с альтернативными вариантами. Хотя цифры сегодня не очень разнятся, а вот уровень риска существенно отличается.

Например, инвестиции в драгоценные металлы – около 2% за месяц, в МФО 1,6%, в недвижимость, вообще, 0,81–0,9% и т. д. Так что работать с фондами не так уж и маловыгодно.

Рекомендации новичкам, как инвестировать в облигации

Чтобы финансовая деятельность действительно была успешной, следует всю работу вести внимательно, вдумчиво и аккуратно. Примерная инструкция как инвестировать в облигации приведена чуть ранее и её пункты нужно выполнять без ошибок. Кроме того, рекомендуется придерживаться следующих советов от профессионалов.

1. Учитывать время экспирации облигаций. Это время, на которое эмитент берёт взаймы средства инвестора.

2. Оценивать рейтинг ценной бумаги, чтобы понять кредитоспособность стороны, выпустившей актив. Рейтинг ниже «С» – это ненадёжные компании, а показатель «ААА» является наивысшим.

3. Просмотреть историю деятельности эмитента. Условия, на которых продаются долговые ценные бумаги могут быть наилучшими, а вот компания при этом бывает очень ненадёжной.

4. Совершать операции исключительно через надёжного брокера. Нужно видеть у него специальную лицензию и присутствие в специальном реестре и рейтингах брокерских компаний.

5. Определиться с возможностями для риска. Доступны сейчас варианты высокодоходных облигации малоизвестных компаний, а также активы известных эмитентов, но при небольшой купонной прибыли. Нужно стараться находить долговые ценные бумаги со средними значениями профита.

6. Реализовывать сбалансированную тактику. Инвестиции в облигации способны помогать в диверсификации портфеля. Они могут уравновешивать вложения в более венчурные финансовые инструменты.

7. Перед сделкой обстоятельно выявлять и отслеживать все прямые или скрытые комиссии, вычеты, налоги и проч. Иногда они «съедают» фиксированный купон облигаций. Нередко через замаскированные сборы брокеры значительно сокращают плавающий купон облигаций.

Заключение

На современном рынке бонды (облигации) являются крайне надёжным финансовым инструментом, предлагающим вкладчикам умеренную доходность.

Часто данный тип активов задействуется профессионалами, чтобы сбалансировать инвестиционный портфель. Он при этом может содержать акции, драгоценные металлы, криптовалюты, доли в ПИФах и т. п.

Однако, помимо хеджирования финансовых рисков, есть возможность зарабатывать на инвестициях в облигации. Главное, действовать с предельной аккуратностью и внимательностью, чтобы не получить потерь капиталовложений или убыточного результата.